富瀚微欲高溢價拿下眸芯科技32.43%股權引關注

為了優化公司業務體系和產業布局,近期富瀚微(300613)籌劃作價33046.37萬元收購眸芯科技(上海)有限公司(以下簡稱“眸芯科技”)32.43%股權事宜。交易完成后,富瀚微將持有眸芯科技51%的股權。然而,由于標的業績尚處于虧損階段,富瀚微此次欲高溢價拿下眸芯科技32.43%股權自然受到極高的關注。2月9日,富瀚微也因這一資本運作收到深交所的關注函。此次交易增強公司持續盈利能力是否有依據?標的增值率較高是否合理?未進行業績對賭能否保障公司利益?這些都是需要富瀚微重點來回答的問題。

交易增強盈利能力是否有依據

此次交易是否有助于增強公司的持續盈利能力,是需要富瀚微來回答的第一個問題。

據公告顯示,富瀚微將以現金支付的方式收購眸芯科技32.43%股權。標的眸芯科技成立于2018年3月29日,是一家專注于超大規模智能音視頻處理器SoC芯片以及相關解決方案開發的公司,主要產品為智能視頻監控系統后端設備(DVR、NVR等)主處理器SoC芯片及帶屏顯的智能家居類電子設備主處理器SoC芯片等。

富瀚微于2017年2月20日上市,是一家集成電路設計企業,專注于以視頻為核心的專業安防、智能硬件、汽車電子領域芯片的設計開發,為客戶提供高性能視頻編解碼SoC芯片、圖像信號處理器ISP芯片及完整的產品解決方案,以及提供技術開發、IC設計等專業技術服務。

據悉,此次富瀚微的交易對方拉薩君祺系君聯資本管理股份有限公司(以下簡稱“君聯資本”)全資子公司,公司董事陳浩、李蓬系君聯資本董事,君聯資本為富瀚微關聯方,此次交易構成關聯交易。

交易完成后,富瀚微持有眸芯科技的股權比例增加至51%。眸芯科技將成為富瀚微控股子公司,納入公司合并報表范圍。

不過,標的眸芯科技的質量一般。數據顯示,2019年、2020年眸芯科技實現凈利潤約為-5319.51萬元、-10338.07萬元。

談及此次收購,富瀚微卻表示,公司外延式發展戰略主要是通過收購具有獨特業務優勢和競爭實力并能夠和公司現有業務產生協同效應的相關公司的方式實現。此次投資,是公司產品線的延伸和擴展,有助于豐富公司的產品系列、增強公司的持續盈利能力。

這一說法也引發了深交所的質疑,要求富瀚微結合眸芯科技的人員構成、核心技術人員及變動情況、研發投入、無形資產、專利技術、業務模式、主要產品、主要客戶及市場占有率等,說明眸芯科技的核心競爭力和行業地位,本次收購有利于優化公司業務體系和產業布局的具體體現;同時結合眸芯科技近兩年業績虧損的原因及合理性說明其“產品市場未來發展前景廣闊”、本次交易“有助于增強公司的持續盈利能力”的相關依據以及相關依據是否謹慎、合理、客觀,并充分提示相關風險。

標的增值率較高是否合理

在標的目前業績仍處于虧損的情況下,富瀚微卻高溢價收購,標的增值率較高是否合理的問題也被深交所緊盯。

從富瀚微發布的公告來看,此次對標的的評估以2020年12月31日為評估值基準日,經采用收益法評估,眸芯科技的股東全部權益的市場價值評估值為10.31億元,相較于眸芯科技所有者權益賬面值7844.06萬元,評估增值95255.94萬元,增值率為1214.37%。

最終確定眸芯科技100%股權的作價約10.19億元,本次富瀚微收購眸芯科技32.43%股權的合計交易價格為33046.37萬元,該交易增值率仍處于高位。

北京商報記者注意到,采用資產基礎法評估,眸芯科技的股東全部權益的市場價值評估值為54090.18萬元。富瀚微在公告中提到,資產基礎法僅對各單項有形資產和可確指的無形資產進行了評估,不能完全體現各個單項資產組合對整個公司的貢獻,也不能完全衡量各單項資產間的互相匹配和有機組合因素可能產生的整合效應。而公司整體收益能力是企業所有環境因素和內部條件共同作用的結果。因此評估人員認為收益法評估值能更好地反映股權價值。

投融資專家許小恒認為,關于并購資產的溢價到底高不高,主要看收購標的盈利能否符合預期,能否對上市公司形成利潤貢獻。

在關注函中,深交所要求富瀚微進一步結合眸芯科技的持續經營能力、競爭優勢、經營風險、同行業可比公司或可比交易標的的估值情況等,說明本次交易收益法估值結果增值率較高的原因及合理性。

關于此次交易,富瀚微的公告還顯示,在股權作價總體保持不變的前提下,結合是否參與實際經營管理、是否遵守服務期限及競業限制等,交易對方轉讓股份采取差異化定價。對此,深交所要求富瀚微說明交易對方差異化定價的具體內容、原因及合理性。

未設置業績承諾是否存隱患

高增值率下,富瀚微的該筆交易未設置業績承諾行為也引來不少的爭議。

富瀚微稱,本次交易基于雙方市場化商業談判未設置業績承諾。

牛牛金融研究總監劉迪寰在接受北京商報記者采訪時表示,目前A股并購重組管理辦法中強制要求進行業績承諾主要是兩大情況,一是向控股股東、實際控制人及其控制的關聯方購買資產,二是向控股股東、實際控制人及其控制的關聯方且導致控制權變更,兩種方式下均對資產基于未來收益估值,如采用收益現值法。

劉迪寰進而補充,其他方式下,由交易雙方基于市場化原則,自主協商。富瀚微這種未設置業績承諾的做法雖然合規,但不合理。未設置業績承諾條款,對上市公司而言猶如“裸泳”,信息不對稱下,中小股東極易“受傷”。

許小恒同樣認為,未進行業績承諾存在較大的風險。這本身使得交易成為一種短期化行為,不利于后續雙方在經營目標上保持統一。

“未來,這種交易的風險主要有三點,一是收購完成后,業績仍得不到改善,拖累上市公司;二是上市公司管理層與被收購方整合不力,產生一定的失控風險;三是高估值下帶來的商譽激增,對未來業績形成隱患。”劉迪寰如是表示。

深交所在下發的關注函中,要求富瀚微說明此次交易未設置業績承諾的具體原因及合理性,并說明在此背景下為保障上市公司及中小投資者利益擬采取的措施;同時測算本次交易完成后形成的商譽金額,并充分提示未來商譽減值對業績影響的相關風險。

值得一提的是,富瀚微的股價在2月8日大漲9.77%后,2月9日快速回落。截至2月9日收盤,富瀚微股價收跌3.9%。

針對此次收購眸芯科技的相關問題,北京商報記者致電富瀚微證券事務部進行采訪,對方工作人員表示“證券代表今天請假,目前不方便接受采訪”。

相關閱讀

-

大師之境 至衡致美 —— 波摩 X 阿...

2022年3月14日,波摩艾雷島單一麥芽蘇格蘭威士忌(Bowmore® Is... -

科技賦能共享辦公,創富港打造智慧辦公空間

隨著共享經濟的發展,相對于傳統辦公室租金大幅上漲、企業租賃成本... -

太古可口可樂中國內地2021表現強勁和向...

2022年3月10日,太古股份有限公司公布2021年度業績,太古可口可樂20... -

燕園人合集團為女性職員舉辦2022“三八...

陽春三月,春意盎然。在第112個三八國際勞動婦女節來臨之際,為進一... -

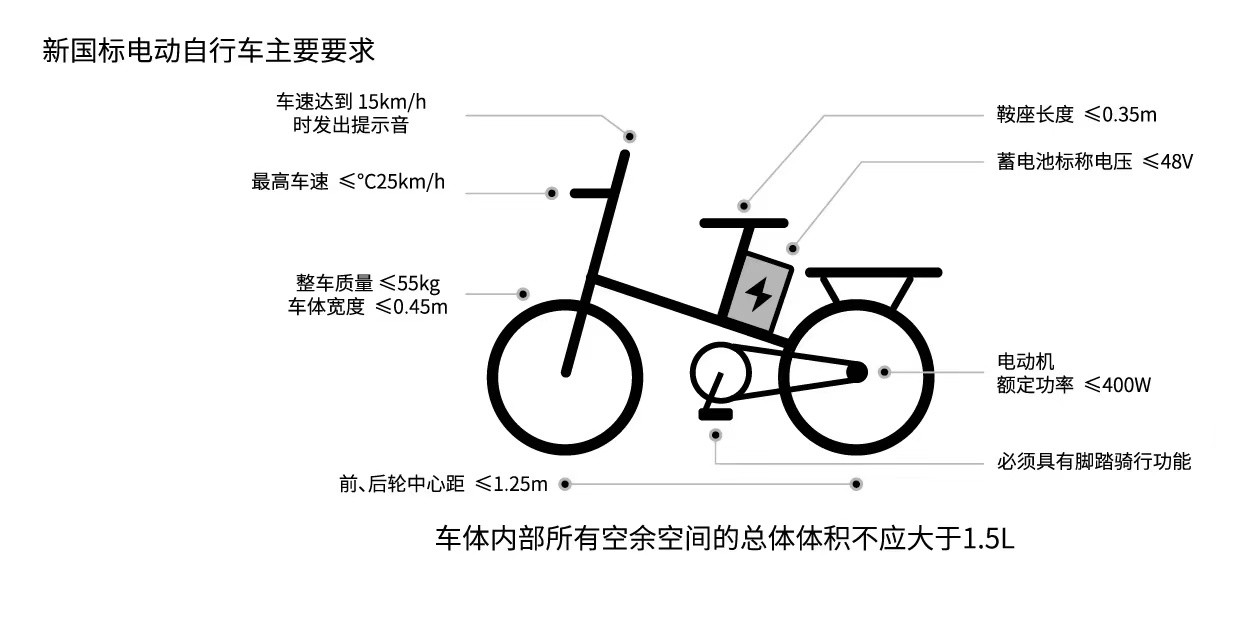

新國標推動電動車行業升級!猛犸出行“...

由于兩輪電動車使用人數逐年遞增,國家為保障電動車的安全使用,遏... -

勤哲excel服務器在物流企業信息化技術上...

物流信息化,可以說是當下非常熱門的名詞。其實物流信息化最重要的...

- 對老公的17種親密稱呼微信名(對老公的17種2022-11-25

- 世界快訊:實拍澳門游戲機(spam)2022-11-25

- 魔獸真三秘籍(魔獸真三改建)2022-11-25

- 美的空調標志(美的空調標志)2022-11-25

- 如何培養學生的空間思維能力(如何培養學生2022-11-25

- 十滴水洗澡的功效(十滴水打一字)2022-11-25

- 焦點快播:“外國人講安徽故事·合肥站”宣2022-11-25

- 2022黃山旅游節推出14項主題活動2022-11-25

- 世界微速訊:以群眾口碑檢驗富裕江西幸福江2022-11-25

- 內雙畫眼妝選擇什么樣的眼影?內雙眼妝怎么2022-11-25

- 眼影選購需要注意哪些方面?眼影是不是越貴2022-11-25

- 深邃歐式眼妝教程 歐美上挑眼線怎么畫?-2022-11-25

- 環球觀熱點:中分劉海怎么打理好看?哪些中2022-11-25

- 適合中分發型的臉型有哪些?2022年短發發型2022-11-25

- 全球今熱點:中分發型有哪些優勢?方形臉適2022-11-25

- 中分短發發型有哪些?你更喜歡哪一款?|全2022-11-25

- 中分適合什么臉型?劉海中分怎么處理?2022-11-25

- 劉海分開合不上怎么恢復?去理發店可以嗎?2022-11-25

- 【世界新要聞】圓臉臉型特點是什么?圓臉適2022-11-25

- 不想中分怎么變回來?哪些臉型留中分發型不2022-11-25

- 環球熱推薦:中分劉海留煩了想換發型怎么辦2022-11-25

- 熱點聚焦:劉海中分怎么解決?劉海剪厚了怎2022-11-25

- 如何讓頭發快速生長?剛染完頭發第二天就洗2022-11-25

- 男士中分適合燙大卷還是小卷?男生燙發發型2022-11-25

- 自然卷應該使用什么樣的護發產品?自然卷該2022-11-25

- 月餅分著吃寓意好嗎?為什么說月餅吃多了也2022-11-25

- 月餅能煎著吃嗎?月餅的吃法有哪些?|環球2022-11-25

- 中秋節該怎么送禮?中秋節后天氣會轉涼嗎?2022-11-25

- 月餅烤完很硬怎么回事?月餅的好壞主要看什2022-11-25

- 十八數藏引入新投資方,深度布局產業化2022-11-25